Eduardo Blasco: «El crecimiento económico desde la teoría de la liquidez»

Introducción

Ríos de tinta se han escrito sobre cómo y por qué crecen los países. La pobreza es la condición natural del ser humano, la riqueza es lo que necesita ser explicado (aunque yo también haya intentado explicar por qué sigue habiendo pobres cuando tanta gente parece haber escapado de esta condición). De hecho, el texto fundacional de la ciencia económica, La Riqueza de las Naciones de Adam Smith, nace con este objetivo.

Comenzando con esta publicación, dedicaré una serie de artículos a explicar el crecimiento económico desde la teoría de la liquidez. Por tanto, esta teoría del crecimiento no explica la generación de riqueza de toda sociedad en todo momento, sino que se centra en las economías monetarias. Es cierto que la gran mayoría—si no todas—de las economías actuales así lo son, pero esto no ha sido siempre así a lo largo de la historia. Como institución, el dinero ha tenido que emerger en algún momento, por lo que, por necesidad lógica, había un momento en el que las economías eran premonetarias y estás también crecían. El crecimiento económico es el resultado agregado de los procesos de optimización que realizan los agentes en busca de aumentar su liquidez. Es decir, es un fenómeno macroeconómico basado en microfundamentos.

La búsqueda de la liquidez

Los individuos buscan aumentar su liquidez para reducir la incertidumbre del futuro y reducir los costes de transacción de los intercambios. Los agentes económicos actúan según este principio tanto en sociedades premonetarias como monetarias, por eso también puede haber crecimiento en las primeras, aunque altamente limitado por el tamaño del mercado. Los procesos de optimización de liquidez se dividen en dos. Primero, en la búsqueda del bien que mejor transporte el valor a lo largo del tiempo y del espacio. Es decir, del dinero. Los individuos mediante un proceso de descubrimiento descentralizado incentivado por mejorar su situación utilizan mercancías para el intercambio indirecto hasta encontrar aquella que mejor funcione como medio de intercambio generalizado. Esto se traduce en una mayor división del trabajo y del conocimiento, pues ya no tienen que preocuparse de producir lo que necesitan para consumir, sino que empiezan a producir pensando en qué será lo más valorado por el resto de las personas para intercambiar su excedente de producción por el valor generado por otros, y en una mejor coordinación de preferencias a través del sistema de precios y del cálculo económico. En economías premoentarias podemos ver la tendencia a estos dos puntos—hacia una mayor división y una mejor coordinación—pero, de nuevo, se ven altamente limitadas por la incapacidad de utilizar un intermediador de los intercambios que funcione como numerario. El dinero es, por tanto, una condición necesaria para un crecimiento sostenible a largo plazo. Sin dinero puede haber crecimiento, pero no sostenido.

Cuando a través de las acciones descentralizadas de los individuos la institución del dinero emerge, el siguiente problema de optimización es el de la transformación de la renta en riqueza y posteriormente de la riqueza en renta. Es decir, cuando los individuos han visto su demanda monetaria por motivo de transacción satisfecha, empiezan a demandarlo por motivo de seguridad, esperando poder tenerlo disponible en un futuro para poder desatesorarlo y utilizarlo para satisfacer su demanda monetaria con motivo de transacción futura. Este proceso busca resolver cuál es la mejor forma—con las menores pérdidas posibles—de atesorar y desatesorar la liquidez. Es decir, considerando que tanto el dinero como los instrumentos financieros tienen diferentes niveles de liquidez temporal y espacial, cuál sería el activo que mejor saciase tu demanda de liquidez.1

El modelo pentagonal

Antal Fekete desarrolla lo que llama el modelo pentagonal de los mercados de capitales, con el que explica el proceso de optimización que llevan a cabo los agentes para transformar su renta en riqueza y su riqueza en renta y del que nacen los mercados de capitales. Para este modelo, Fekete utiliza tipos ideales de agentes económicos—pues en la realidad una persona puede ocupar más de uno de los cinco papeles del modelo—, algo que ya otros autores como Gene Callahan y Steven Horwitz utilizan para estudiar los ciclos económicos. Fekete empieza con un modelo diagonal con dos agentes: el pensionario y el pensionista. Cada uno de estos agentes tiene que resolver un problema de optimización distinto. El pensionario busca transformar la renta que está generando en riqueza futura. El pensionista busca transformar su riqueza generada a lo largo de los años en renta. Si existen restricciones institucionales, la mejor forma para hacer esto para el pensionario será atesorar dinero y para el pensionista desatesorarlo. Es decir, el pensionario es un individuo con su demanda de transacción saciada que empieza a demandar dinero con motivo de seguridad y el pensionista tiene su demanda de seguridad saciada que empieza a demandar liquidez con motivo de transacción. Sin restricciones institucionales, ambos empezarán a optimizar esta transformación incluyendo otros instrumentos para transformar las rentas en riqueza y la riqueza en rentas como instrumentos financieros. Para ello, estos dos pueden ver su demanda de liquidez saciada una por el otro. El pensionario puede pagarle una renta al pensionista a cambio de riqueza y el pensionista puede darle riqueza al pensionario a cambio de renta. No obstante, esta transformación puede optimizarse aún más cuando incluimos dos tipos nuevos de agentes ideales, que nos transforman el modelo diagonal en el modelo cuadrado.

Estos dos nuevos agentes son el emprendedor y el inventor. El emprendedor busca cambiar renta por riqueza, tanto presente como futura. El emprendedor quiere hacer esta transformación para invertir en una empresa productiva que le generará una aún mayor renta futura. El inventor busca transformar la riqueza futura por renta presente para financiarse mientras desarrolla su investigación, pues la mejora de productividad que generará el inventor tardará tiempo en dar sus frutos. Fekete agrupa al emprendedor con el pensionista, pues el segundo le proporciona la riqueza que el emprendedor busca a cambio de las rentas que este genera y al pensionario con el inventor, pues este le da la renta que necesita a cambio de la riqueza futura. Es decir, en este modelo el pensionario y el pensionista son los oferentes de crédito que financian al inventor y al emprendedor respectivamente.

Fekete identifica un problema con el modelo cuadrado y es que existe una asimetría en el poder de negociación entre los participantes. Los agentes con capacidad de financiación, el pensionario y el pensionista, no dependen de la participación en este modelo para satisfacer su demanda de liquidez, pues en escenarios donde el tipo de interés fuese cero, como señala Fekete. Habrá un tipo de interés—Fekete señala que a tipo cero, yo creo que puede ser superior a este, según la aversión al riesgo del pensionario y el pensionista—en el que decidan dejar de transformar su renta en riqueza y su riqueza en renta con instrumentos diferentes al dinero, por lo que saldrán del mercado de capitales y el pensionario decidirá simplemente atesorar y el pensionista desatesorar.

En ese momento el emprendedor y el inventor se encontrarían sin financiación, por lo que el primero no podría generar renta por falta de capital tangible o empresarial, como lo llama Fekete, y el segundo dejaría de crear riqueza futura por falta de capital intangible o de I+D, como lo llama también Fekete. Aquí es donde aparece el quinto tipo ideal para completar el modelo pentagonal, el capitalista.

El capitalista entra al mercado ofreciendo riqueza y buscando una mayor riqueza futura. Este se asocia con el emprendedor marginal, el emprendedor que ha perdido la oportunidad de asociarse con el último pensionista, y con el inventor marginal, el inventor que ha perdido la oportunidad de asociarse con el último pensionario. Fekete acuña a esta asociación entre capitalista, emprendedor e inventor la troika del capitalismo.

Fekete, hablando del capitalismo, dice que:

Sin los servicios del capitalista, sus talentos se perderían para la sociedad. Así pues, el capitalismo debe considerarse como el sistema social que permite a los individuos especializarse en el intercambio de riqueza presente por riqueza futura, con el fin de ampliar las posibilidades del talento empresarial e inventivo. Antes de la llegada del capitalismo, el talento marginal se desperdiciaba. Ahora, con la participación del capitalista, la sociedad puede sacar el máximo provecho del talento que poseen sus miembros. El resultado es obvio si observamos el notable progreso tecnológico y comercial del mundo tras el advenimiento del capitalismo.

El capitalista, al aumentar la oferta de liquidez en el mercado de capitales, reduce el tipo de interés de forma sistemática, lo que supone un aumento de la inversión en bienes de capital, especialmente mediante la inversión sostenible en proceso de producción con una mayor duración—aunque pueda verse interrumpida por los ciclos económicos—la disminución del precio de los bienes de consumo y mayores salarios debido a los incrementos en la productividad marginal del trabajo y del capital. Es decir, el desarrollo macroeconómico de las sociedades es fruto de los procesos microeconómicos de optimización de la liquidez de los agentes motivados por sus propios incentivos.

El modelo hexagonal

Fekete amplica su modelo incluyendo una sexta figura, el banquero de inversión. Este se encarga de aprovechar los ahorros del pensionario marginal, el que ha perdido la oportunidad de asociarse con el inventor, y el pensionista marginal, el primero que no se asocia con el emprendedor. Este, según Fekete, se encargaría de preservar la liquidez sobrante de los dos, lo cual lo haría a través de la compra de bonos de oro. Estos bonos, al ser el activo que mejor preservaba la liquidez, eran lo que mantenía el un régimen de tipos de interés estables en los mercados de capitales. El banquero de inversión casaba las diferentes demandas y ofertas de liquidez de los otros cinco agentes con los bonos de oro, arbitrando así en el mercado de capitales y estabilizando los tipos de interés.

Para Fekete, al haber abandonado el patrón oro el mercado de capitales se caracteriza por la volatilidad de sus tipos de interés, hasta el punto que se habla de una curva de rendimientos y una curva de rendimientos invertida, conceptos de los que no tenía sentido hablar bajo el patrón oro. Esto no quiere decir que los tipos de interés no cambiasen, sino que lo hacían tan gradualmente que no había ninguna tentación para que los bancos especulasen en el mercado de bonos—es decir, descalsacen plazos—.

El modelo hexagonal en el mercado de fondos prestables

El motivo que lleva a Fekete a desarrollar este modelo es lo que se utiliza para explicar el mercado de capitales es el mercado de fondos prestables, el cual el tacha de ser un modelo “deplorablemente inadecuado, ya que elimina el elemento temporal y el proceso crucial de formación de capital.” No obstante, Fekete se equivoca al desdeñar el mercado de fondos prestables. Su aportación no solo es compatible con este modelo, sino que, además, es complementaria, pues nos ayuda a entender cuáles son los actores que en él participan, sus motivaciones y por qué es importante que funcione correctamente. Con esto, el modelo de Fekete supera el modelo de Robinson Crusoe de la acumulación del capital adaptándose a los tipos ideales propios de una economía monetaria, pues los patrones de la acumulación primitiva de capital—los procesos de autoabastecimiento—se abandonan en cuanto el mercado adopta un mínimo de profundidad.

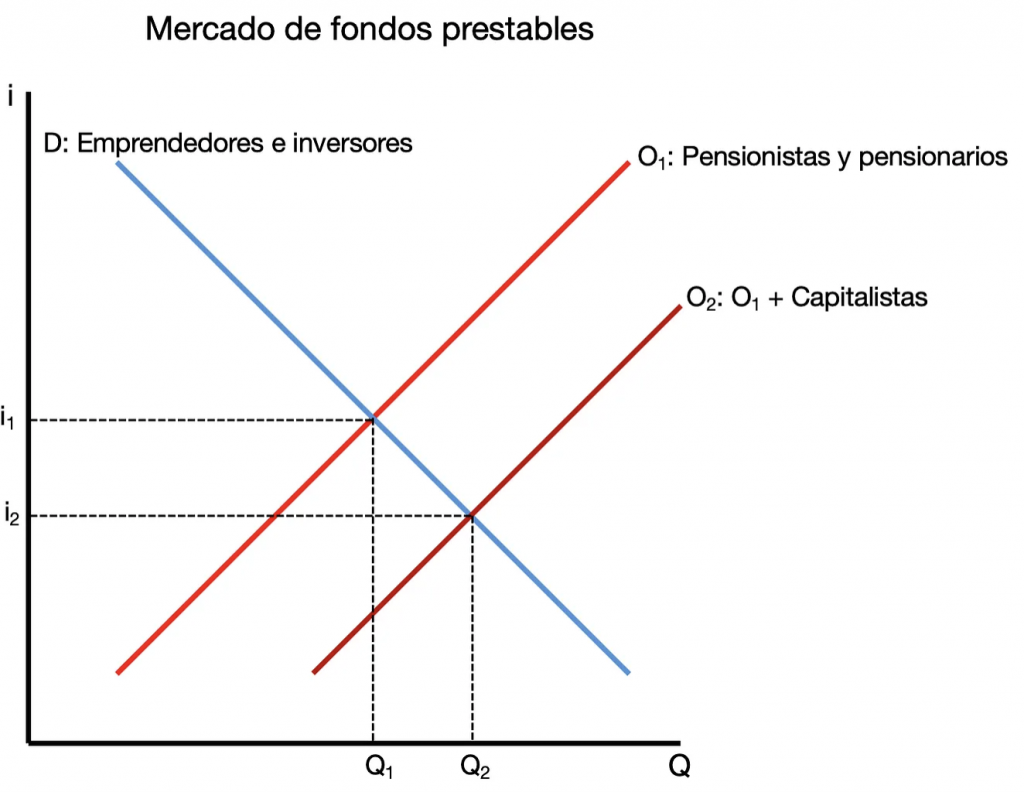

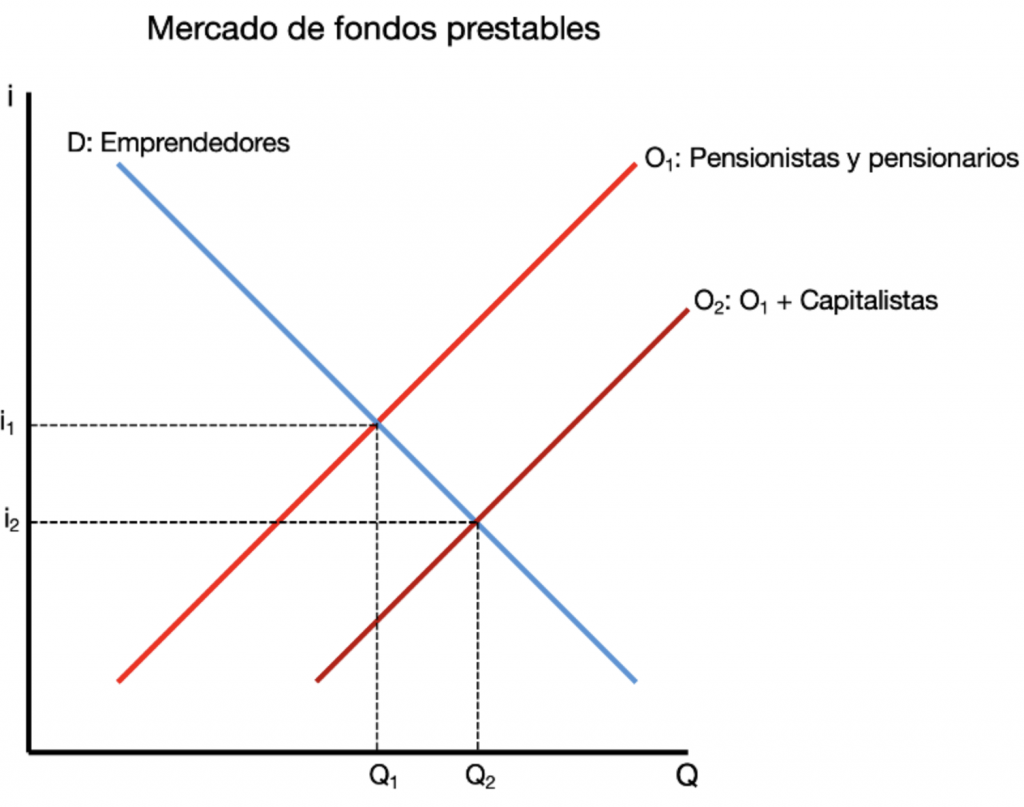

Como digo, el modelo hexagonal de Fekete se puede encuadrar en el modelo de fondos prestables. Para ello, hay que hacer una interpretación ligeramente diferente de cómo funciona el mercado de capitales. Fekete dice que el pensionista ofrece su riqueza para transformarla en renta y el pensionario su renta para transformarla en riqueza. Lo que hace el pensionista es transformar un activo menos líquido2 pero que esperaba en el momento de su adquisición que le fuera a generar cierta rentabilidad en dinero. Y lo que hace el pensionario es transformar dinero en un activo que espera que le vaya a generar cierta rentabilidad. Es decir, el pensionista va transformando sus activos menos líquidos en dinero, con lo que aumenta sus ahorros—asumiendo que no consume instantáneamente todo el dinero que los activos le generan—por lo que esa líquidez entra al mercado de fondos prestables como oferta a corto plazo, pues el pensionista la va generando gradualmente de su riqueza y espera consumirla pronto. El pensionario, como tiene rentas, el bien más líquido, posee una mayor liquidez. Esa falta de transformar su bien en liquidez (pues ya es dinero), le permite ofrecer su excedente de liquidez al mercado de fondos prestables en forma de oferta al largo plazo. Cuando entra el capitalista en el mercado ofreciendo más liquidez, aumenta la oferta tanto a largo como a corto plazo,3 reduciendo el tipo de interés. El banquero de inversión, por su parte, se encarga de arbitrar todo esto como intermediario financiero. Esto podemos representarlo así:

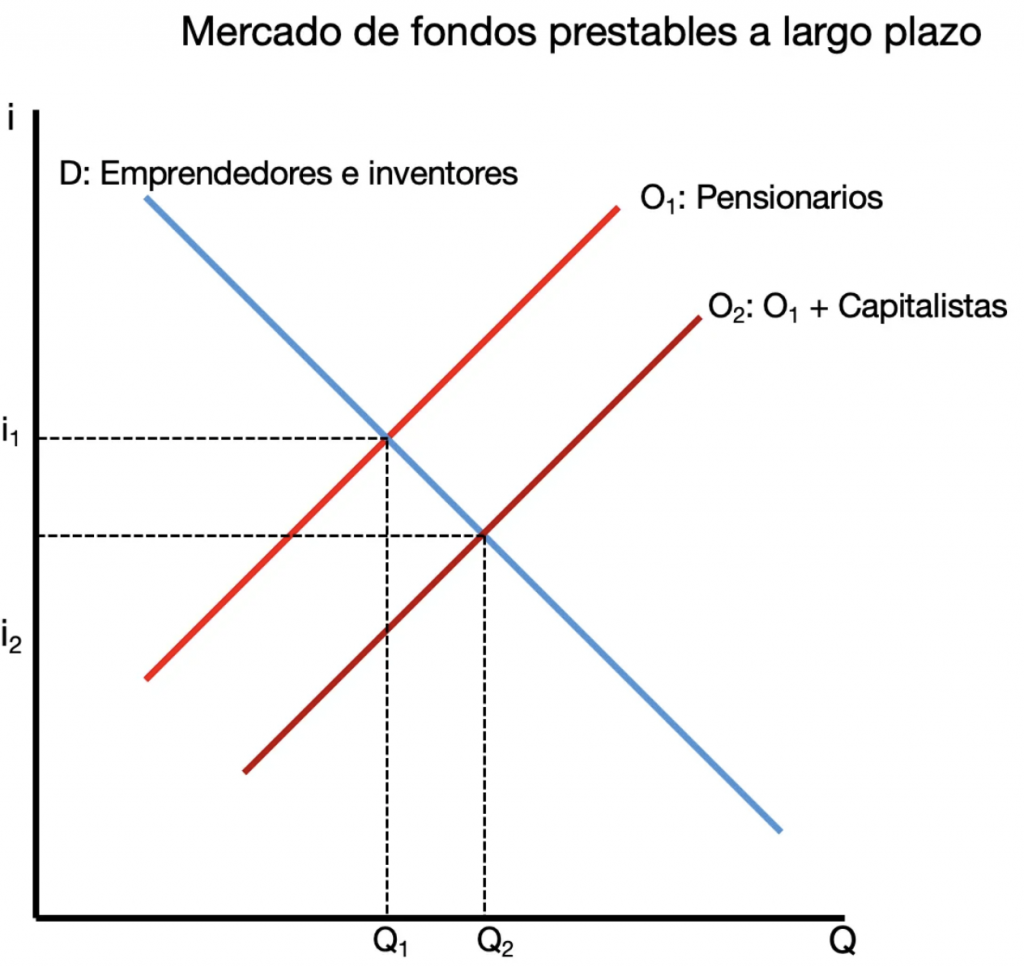

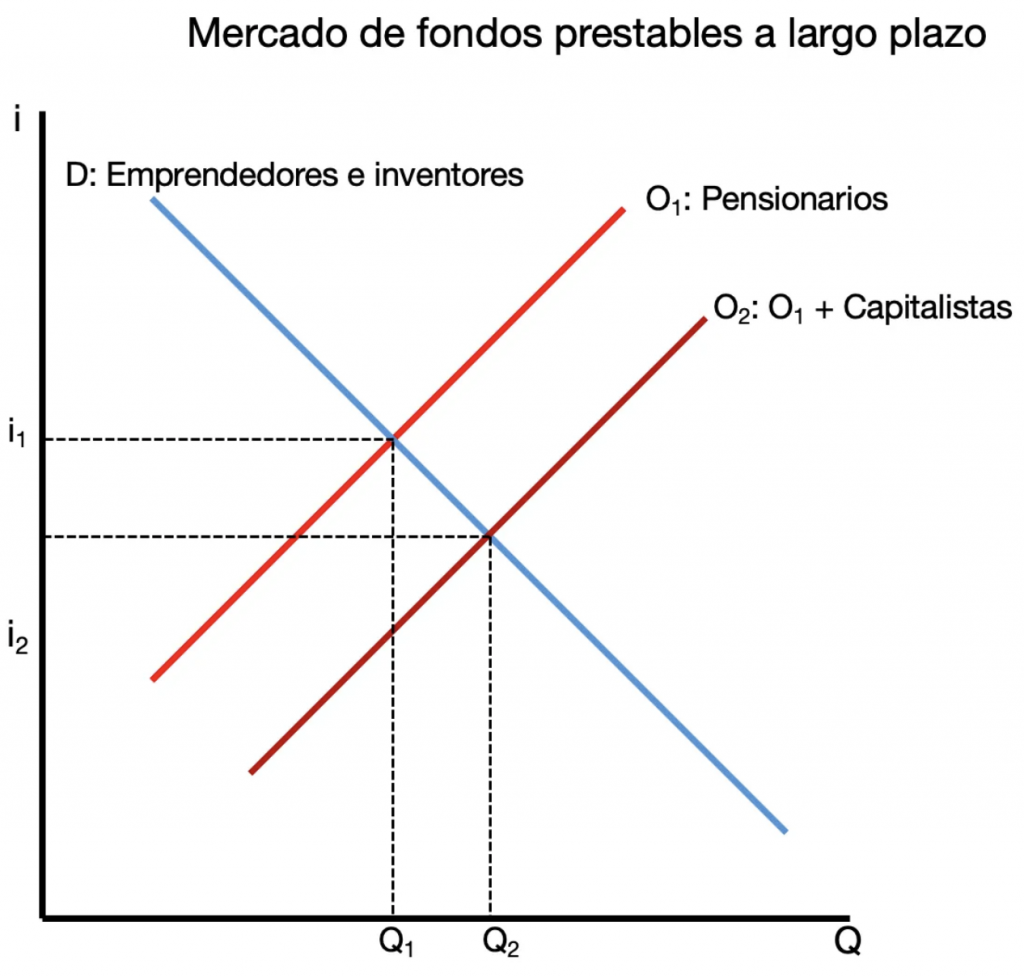

Aunque los inventores pueden entrar al mercado de fondos prestables, lo normal es que no lo hagan, sino que obtengan sus rentas de parte de los emprendedores, trabajando para ellos, pues los inventores, a diferencia de los emprendedores, no están especializados en navegar el mercado de capitales. Por lo que una representación más cercana a la realidad sería la siguiente.

Fuente: https://micajondesastre.substack.com/p/el-crecimiento-economico-desde-la?fbclid=PAZXh0bgNhZW0BMQABpuccOpPQbsxMYgFmWb0Ivl61PegHdZd4d8HTMOulLLqcH3a1Y3dXj7Kd1g_aem_Aaa539zK7lyraouMOHkI-0KBuNeW_lI0rhfyM3lqxw2sYmwuaRKG63JTjHMAJayP2wQ

Te puede interesar:

- 1

- 2

- 3

- …

- 13

- Siguiente »